北京3月20日讯今日,深圳市骏鼎达新材料股份有限公司(股票简称:骏鼎达,股票代码:301538.SZ)在深交所创业板上市。该股开盘报98.00元,截至收盘报105.97元,涨幅89.84%,成交额7.36亿元,振幅41.35%,换手率75.21%,总市值42.39亿元。

骏鼎达主营业务为高分子改性保护材料的设计、研发、生产与销售,主要产品包括功能性保护套管和功能性单丝等,广泛应用于汽车、工程机械、轨道交通、通讯电子等多元领域。

本次发行前,杨凤凯和杨巧云分别直接持有公司发行前41.07%和39.17%的股份,两人合计持有公司发行前80.24%的股份,杨凤凯出任公司的董事长和总经理,杨巧云出任公司的董事和副总经理。杨凤凯和杨巧云为夫妻关系并签署了一致行动协议,因此杨凤凯和杨巧云为公司的控股股东和共同实际控制人。

2022年12月1日,骏鼎达首发过会,创业板上市委员会2022年第84次审议会议提出问询的主要问题:

1.报告期内,发行人及其子公司、分公司存在超环评批复产能生产的情形。发行人子公司昆山骏鼎达存在尚未取得《第二类监控化学品许可证》而使用第二类监控化学品的情形。请发行人说明:(1)生产环节涉及的危险化学品存放、管理等安全生产管理制度制定和执行情况;(2)发行人生产经营是否符合行业政策、行业监管规定,是否存在其他未披露的生产违规情形,是否存在被行政处罚的风险。请保荐人发表明确意见。

2.发行人2019年、2020年、2021年的销售服务费分别为387.05万元、330.49万元、432.80万元,占相应销售金额的比例分别为24.82%、11.39%、11.33%,显著高于同行业平均水平。请发行人说明相关服务商与发行人是否存在利益关系,支付高比例销售服务费的原因及商业合理性,是否存在商业贿赂或其他利益输送情形,与销售服务费相关内部控制措施及执行情况。请保荐人发表明确意见。

需进一步落实事项:

无。

骏鼎达本次公开发行股份1,000.00万股,占发行后总股本的比例为25%,本次发行不涉及原股东公开发售股份。公司此次上市的保荐人(主承销商)为中信建投证券股份有限公司,保荐代表人艾立伟、温杰。

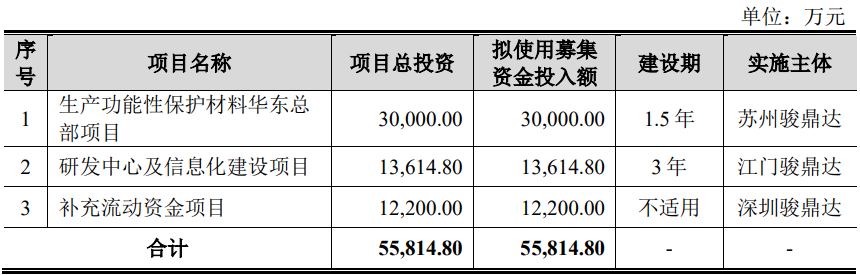

骏鼎达本次发行募集资金总额为55,820.00万元,扣除发行费用后的募集资金净额为48,406.68万元。公司2024年3月15日披露的招股说明书显示,公司拟募集资金55,814.80万元,用于生产功能性保护材料华东总部项目、研发中心及信息化建设项目、补充流动资金项目。

骏鼎达本次公开发行新股的发行费用(不含增值税)合计7,413.32万元,其中保荐及承销费用5,023.80万元。

2020年至2023年1-6月,骏鼎达的营业收入分别为32,597.50万元、46,660.56万元、52,214.83万元和26,629.91万元;净利润/归属于母公司所有者的净利润分别为7,062.51万元、9,854.81万元、11,421.23万元和5,104.58万元;扣除非经常性损益后归属于母公司所有者的净利润分别为6,641.67万元、9,496.89万元、11,018.41万元和4,976.88万元。

上述同期,公司销售商品、提供劳务收到的现金分别为29,705.14万元、40,658.80万元、41,789.30万元和22,983.76万元;经营活动产生的现金流量净额分别为6,678.77万元、6,783.41万元、7,917.82万元和5,497.29万元。

2023年全年,骏鼎达实现营业收入64,369.91万元,同比增长23.28%;净利润/归属于母公司股东的净利润14,003.52万元,同比增长22.61%;扣除非经常性损益后归属于母公司股东的净利润13,396.65万元,同比增长21.58%;经营活动产生的现金流量净额为11,314.06万元,同比增长42.89%。

公司预计2024年1-3月可实现的营业收入区间为14,500万元至17,000万元,与2023年同期相比变动幅度为21.72%至42.71%;可实现归属于母公司股东净利润为2,600万元至3,400万元,与2023年同期相比变动幅度为20.16%至57.13%;可实现扣除非经常性损益后归属于母公司股东净利润为2,450万元至3,250万元,与2023年同期相比变动幅度为16.96%至55.15%。